碧桂园成功发行15亿“全额担保”中票,优质民营房企再迎融资利好!

2022年9月19日 14:51 来源:东方网 编辑:范玺雯

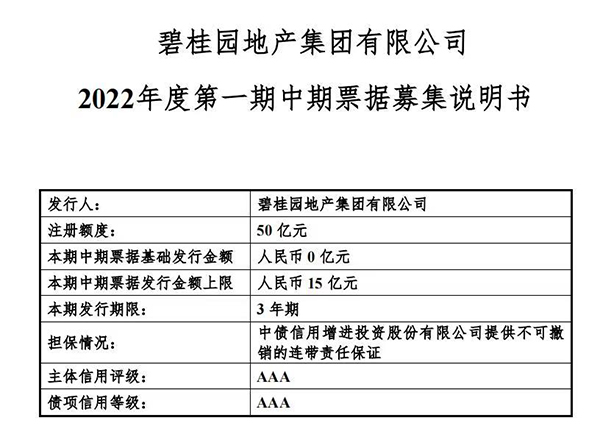

9月16日,碧桂园地产2022年度第一期中期票据完成簿记,发行金额为15亿元,期限3年,最终票面利率为3.2%,认购倍数达2.86倍。

9月9日,碧桂园地产发布2022年第一期中期票据募集说明书,系首批中债信用增进投资股份有限公司(简称“中债增”)全额担保民营房企债券之一。该期中票于2022年9月15日-9月16日簿记发行,采用固定利率计息,主承销商为中信建投证券,联席主承销商为中国银行。

中票是房地产重要融资工具之一,近期已有多家房企相继发行中票,但能发行“全额无条件不可撤销的连带责任担保”中票的民营房企屈指可数,而这也是此次中票发行的最大的亮点。

所谓“全额无条件不可撤销连带责任担保”,即当被担保对象发生违约后,担保方要全额、无条件、不可撤销地履行被担保人应尽的全部义务,可以视为是对债权人权益保障力度最强的担保措施。中指研究院认为,这一举措也是在4月监管方提出的通过创设信用保护工具为民营企业债券融资提供增信支持的再升级。

不同于普通央国企,中债信用公司是我国首家专业债券信用增进机构,于2009年在中国人民银行的指导下由中国银行间市场交易商协会联合多家实力国企共同发起成立。由中债增为此次发债提供增信,可见政策支持力度显著。碧桂园率先成为“试点”,也体现了监管机构对优质民营房企基本面以及持续经营能力的认可。

今年以来,受疫情影响叠加经济下行等因素,房地产行业面临销售疲弱和融资不畅两大难题,房企资金流动性面临较大压力。据中指研究院统计,今年上半年民营房企发行境内债规模占比仅为3.7%,达到近三年最低点。此外,今年前8月百强房企销售额均值同比下降46.2%。

在房地产持续下行的背景下,近期从中央到地方,各方持续从政策端发力,有关房地产的支持性政策渐次落地,逐步改善市场预期。

7月底,中央政治局会议首次提出“保交楼”,强调要稳定房地产市场,压实地方政府责任,保交付、稳民生。行业内,保竣工、保交楼成了众多房企的首要任务。作为5000亿元规模的优秀民企,碧桂园于2022年上半年实现了1070个批次超25万套房屋如期保质交付,交付量之大远超同行。在市场亟待提振的环境下,碧桂园将保质如期交付作为重要工作目标,既保障了自身的高质量发展,也充分发挥行业领军者的标杆作用,有力推动着行业加速进入下一个良性循环。

8月1日,人民银行召开的2022年下半年工作会议提到,要保持房地产信贷、债券等融资渠道稳定,加快探索房地产新发展模式。在此基础上,监管层逐步推动指定国有企业担保和承销示范性房企的人民币债券新发,试点的房企包括碧桂园、龙湖、新城控股等民营房企。

8月中旬,公开消息称监管部门指示中债信用增进投资股份有限公司对房企发行的中期票据开展“全额无条件不可撤销连带责任担保”,为房企提供流动性支持。其中涉及龙湖集团、碧桂园、新城控股等多家示范性房企。

2022年上半年,受困于销售疲弱和融资不畅,房企资金问题和信用风险蔓延,碧桂园仍保持行稳致远的战略定力,强回款、稳现金流、降负债,持续增强财务安全性。

财报显示,截至2022年6月30日,公司总借贷余额从去年底3179.2亿元进一步降至2936.8亿元,较去年底下降7.6%;公司净负债率48.1%,连续多年维持在60%以下,继续稳定在行业较低区间。期末集团可动用现金余额约人民币1479.8亿元,现金短债比约2倍,可动用现金储备充足,短期偿债无忧。

同时,碧桂园积极回购债券、兑付到期债务,向市场传递信心。自7月14日发布公告至9月9日,碧桂园地产控股股东已在二级市场累计购买近2.88亿元公司债券。年内,碧桂园已无境外美元优先票据到期,境内仅腾越两笔可回售公司债共计40亿元人民币。碧桂园已经做好了还款计划和安排,并将根据市场情况考虑再融资等安排,进一步调整负债结构。

此外,碧桂园融资渠道畅通多元,在今年境外资本市场几乎停滞的状态下,其已先后发行可转债折合33.68亿人民币,配售新股折合24.1亿人民币;去年下半年至今,境内发行公司债及中票合计61亿、供应链ABS及ABN合计87亿。得益于良好的信用状况,碧桂园获得了监管层、金融机构的认可和支持,可以说是当前为数不多能进行全品种融资的民营房企。

目前,第一上海、申万宏源等多家券商机构均对碧桂园维持“买入”评级。第一上海认为,“虽然目前房地产市场仍然处于底部阶段,但近期刺激需求的政策亦不断出台,行业将走向缓慢复苏。公司作为示范性民营龙头房企,经营层面依然保持韧性,财务层面保持稳健,融资渠道畅通,合约销售额仍然领跑市场,具备穿越周期的能力。”

(免责声明:此文内容为本网站刊发或转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。)